商业故事|快递业酝酿新一轮洗牌_世界快资讯

21世纪经济报道记者曹恩惠 上海报道

全面“价格战”暂息后,国内快递业再起波澜。

继极兔日前官宣冲刺港股IPO之后,6月28日菜鸟正式发布自营品牌“菜鸟速递”。

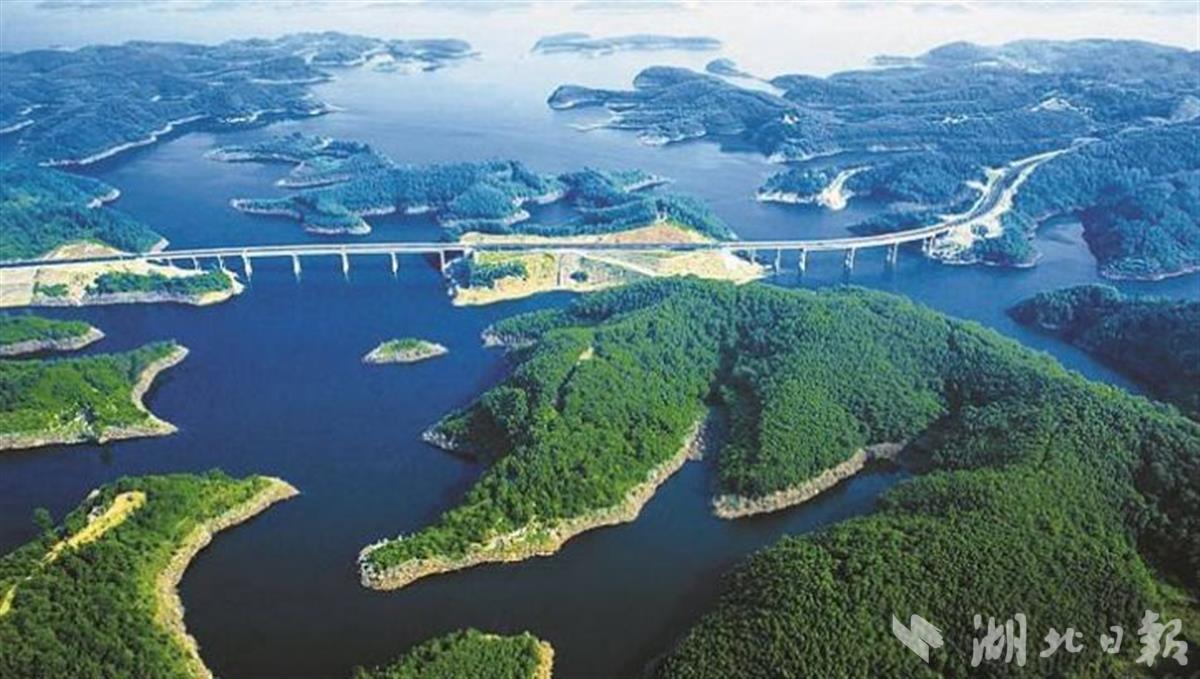

(资料图)

(资料图)

在发布会现场的大屏幕上,菜鸟速递打出了“自营”、“品质”以及“好用不贵”的关键词,来凸显自己的差异化定位。

菜鸟再“飞”,避免不了引来市场解读。甚至,当6月29日顺丰控股盘中股价大跌时,有观点称这是受菜鸟“搅动”,投资者“出逃”。

显然,这一结论经不起推敲。一方面,菜鸟速递作为在“丹鸟”基础上升级的品牌,算得上是老瓶装新酒,只不过不能排除瓶子未来会越来越大的可能;另一方面,在现有快递行业的竞争格局下,“极兔式狂奔”几乎很难复刻,即便菜鸟对标中高端市场,但短时间内能否形成对老玩家们的冲击还有待观望。

不过,极兔和菜鸟的接连冲击,终究使得快递业生出一些变数。

当后半场战役打响,快递龙头们该如何致胜?

“兔”走“鸟”飞

中国快递业狂奔二十年后,极兔通过发动一场“价格战”,硬是从“通达系”等快递老玩家口中夺下了一块不小的肥肉。

随后,今年6月16日,极兔向港交所提交招股说明书,其以“极兔速递环球有限公司”之名亮相,全球物流综合服务商的定位昭然若揭。

进军中国快递业的三年里,极兔以“价格屠夫”示人,一举拿下了国内快递业近10%的市场份额。尤其是当该公司斥资将百世快递国内业务揽入囊中后,市场地位得到进一步巩固。

当然,这也是一场烧钱的游戏。

根据招股书,2020年至2022年,极兔三年资本开支高达13.64亿美元,经调整累计亏损21.86亿美元。中信建投证券测算,这三年里,极兔资本开支加亏损总额,消耗了其融资总额的63.7%。根据21世纪经济报道记者统计,从2018年3月至今,极兔共计完成8轮融资,累计金额达55.7亿美元。尤其是在新近的D轮融资中,顺丰、腾讯、高瓴、红杉等加入,极兔投后估值高达130亿美元。

兼具资本和产能规模的极兔,向申通等老牌快递企业发起席位挑战。

自极兔2021年收购百世快递后,其与申通在固定资产规模上的差距缩短。尤其是在2022年“双十一”后,双方一度围绕“日常单量5000万单”的话题较劲。但申通在“三年百亿”产能的计划下,预计到2023年底常态吞吐产能将达到日均5500万单。对此,中信建投证券分析认为,极兔在固定资产规模与申通仍有差距,同时需增强自有资源占比。

尽管与国内其他快递龙头企业相比,极兔在转运中心数量上达到了平均水平,但在加盟商密度、自有干线数量、终端网点触达等方面仍有差距。

可值得肯定的是,奔向资本市场的极兔,已然成为国内快递行业一直不可忽视的力量。

自有了极兔的迅速崛起打样后,菜鸟速递的横空出世,自然会引起业内热议。

在产品构成上,菜鸟速递主打半日达、当次日达两大时效产品,产品矩阵涵盖大件包裹(10kg以上)、中小件(500g-10kg)以及微小件(500g以内),并提供送货上门、夜间揽收等服务承诺。

不难发现,菜鸟速递由菜鸟直送发展而来,即从原来的天猫超市配送服务升级为服务全国的快递网络,并主打高性价比、高质量供给。

菜鸟方面回应21世纪经济报道记者称,菜鸟速递将采用直营模式,“市场上有的同行把品质做成了口碑,有的同样把性价比做到了极致,菜鸟速递希望兼具品质和性价比,为市场提供更丰富的供给。”

从回应上看,菜鸟速递可能更多地对标中高端时效件市场。因而,这与走经济型快递路线的极兔形成了差异。不过,若与在直营模式和产品属性更接近的顺丰、京东对比,菜鸟速递也并不轻松。

“由于顺丰和京东已经形成较为成熟的运输网络和品牌心智,菜鸟速递对原有参与者的冲击还有待观望,其竞争点或将主要体现在时效的落地率和成本价格方面的差距。”国联证券分析认为。

新“价格战”?

多数观点认为,菜鸟速递并不会和“通达系”等经济型快递形成直接竞争关系。

在快递行业专家赵小敏看来,菜鸟速递的推出,实质上是响应市场的需求,“菜鸟速递对快递市场来说是一种有益补充,消费市场容量足够大,还有广阔的发展空间。”

但需注意的是,无论是中高端快递还是经济型快递,在经济上行压力较大以及电商红利式微的背景下,各大快递龙头的竞争策略正在发生变化。

国家邮政局的统计数据显示,今年1月至5月,国内快递业务量累计完成480.9亿件,同比增长17.4%;其中,5月快递业务完成量为109.9亿件,同比增长18.9%。

经济增长是快递业务量增长的主要驱动力。自2016年以来,我国快递业务量同比增速与实际GDP同比增速呈强相关性。对此,西部证券发布的研报预计,2023年全年,我国快递业务量将达1348.9亿件,同比增速 22.0%;未来五年年,电商GMV将保持10%左右的年复合增速,产业升级将成为拉动快递业务量增长的主力。

由于市场份额不断向头部集中,新进入者很难复刻“极兔模式”。因而,业内普遍认为全面“价格战”发生的概率较低,快递产品化和服务差异化将成为竞争关键。

具体而言,今年5月份,国内快递行业整体单票价格为8.94元,同比下降5.3%,环比下降1.3%,行业价格进入“8元时代”。其背后的原因,主要是中通等龙头企业2023年份额扩张目标压力下行业竞争持续,快递价格承压。

不过,这并未演变成全行业的“价格战”。5月份,各快递公司整体单票价格表现不一:圆通、申通单票价格环比下降,顺丰、韵达则环比小幅上涨。

中信建投证券分析称,5月份各家快递公司单价变化的背后体现了不同的“竞争策略”:为迎战“618”电商大促,各家快递公司均在服务品质及产品能力方面进行升级,快递行业的竞争策略由“低价换量”向“体验效率”发展。

事实上,随着各大快递公司疫情期间投产的场地设备等产能将迎来疫情后正常化运营,行业具有产能利用率修复的内在动力。

即便是考虑到未来极兔上市后,分析人士也认为电商快递行业不再具备全网剧烈价格战的基础。

“从去年第三季度以来,快递行业进入到了新的产能周期。目前周期下,由于成本下降空间遇到瓶颈,以价换量的策略逐渐失效。”中信建投证券进一步分析认为。

可以预见的是,产品服务分层会正在带来新机遇。即除成本优势外,打造差异化产品与服务体系,是对快递企业在立体化竞争中取得优势的新要求。

不过,西部证券也指出,“细分到每个时效相同、服务相同的产品领域,成本加成的定价模式依然不变。因此,细分产品领域中具备规模和成本优势的快递公司,将更具竞争优势。”

关键词: