沪指重返3200!“七翻身”行情正在酝酿,这些板块机会不要错过!

6月市场平稳收官,沪指在“最后一刻”站上3200点,让广大投资者略松了一口气。

复盘来看,6月大盘波动较大,主要归因于经济预期的反复、稳增长政策力度与效果的纠结,以及海外风险(美债、加息、地缘等)三大因素。

展望7月,以上因素会如何演绎?“七翻身”行情可期否?

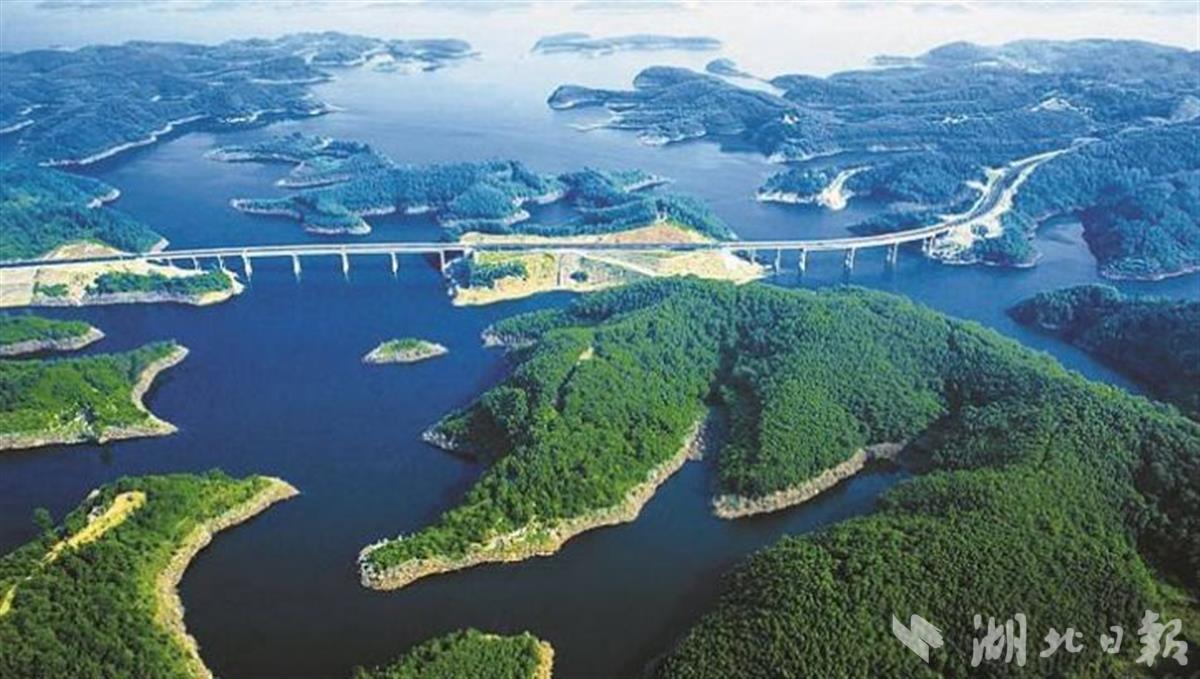

(资料图片仅供参考)

(资料图片仅供参考)

经济:预期趋稳,市场内在稳定性提升

过去两个月,大盘高波动的根本原因是经济复苏基础不牢固,月度经济数据环比回落,导致经济预期不断反复。

好在,当前大盘的点位已经充分反映了宏观经济的悲观预期。并且,6月制造业PMI较上月回升0.2个百分点,是一个非常积极的信号。这可能预示着全年经济最悲观的时刻已经过去。

后续随着逆周期政策持续发力,经济预期有望逐步改善。对于资本市场而言,经济预期趋稳,大盘内在的稳定性也将提升。

政策:稳增长与稳汇率共振

大盘在6月中上旬走出了一波反弹,核心驱动是政策。例如多地持续松绑地产政策,多部门联合促进消费复苏,央行降息等等。

但由于总量政策仍相对克制,所以市场对稳增长政策效果期待并不高。由此,指数在6月下旬再度震荡回落。

不过,7月的政策布局仍然值得期待。

央行二季度例会重提“加大宏观政策调控力度”,并将一季度的“信贷总量适度”改为“信贷合理增长”,预示着,以6月13日降息为标志,货币政策和信用政策进入重新发力阶段。

不仅如此,本次例会强调“综合施策、稳定预期,防范汇率大起大落风险”,预示着短期决策层或将出手稳汇率。

稳增长与稳汇率共振,7月市场偏好或稳步回升。

海外:预期充分,逐渐脱敏

7月,海外最大的风险要素仍然是美联储加息。

截止6月底,市场预期美联储7月加息的概率已超过70%,叠加近期美国经济数据持续偏强,因此7月加息仍是大概率事件。

而美联储加息主要通过两个路径影响A股走势:一是直接冲击投资者偏好(情绪面);二是加大人民币汇率贬值压力,扰动外资布局节奏。

目前情绪面的冲击已经充分消化,而汇率上的贬值压力有望通过接下来的政策予以对冲。总体来看,美联储7月加息影响不大。

短期可以乐观些

综上所述,在经济预期趋稳、稳增长与稳汇率共振,以及海外风险预期充分的背景下,7月A股市场面临的宏观环境大概率边际改善。目前大盘点位不高,短期可以乐观些,积极布局结构性行情。

中期来看,鉴于经济内生动能较弱,并且总量政策克制,预计7月市场更可能是弱反弹,而非全局性普涨。

配置上,一方面继续关注中报线索。中报窗开启,业绩有望指引未来一段时间的结构性机会。可以重点关注业绩高增或未来业绩有望出现拐点的方向,比如汽车零部件、消费电子、传媒、家电等。

另一方面,数字经济方向交易拥挤度较前期明显回落,可以关注低位行业的轮动机会,比如游戏、出版、国企云、半导体等。

另外,中特估主线也进入配置区间,重点关注电力、有色、机械、建筑等方向。

关键词: